JP6811522B2 - 取引装置 - Google Patents

取引装置 Download PDFInfo

- Publication number

- JP6811522B2 JP6811522B2 JP2015120495A JP2015120495A JP6811522B2 JP 6811522 B2 JP6811522 B2 JP 6811522B2 JP 2015120495 A JP2015120495 A JP 2015120495A JP 2015120495 A JP2015120495 A JP 2015120495A JP 6811522 B2 JP6811522 B2 JP 6811522B2

- Authority

- JP

- Japan

- Prior art keywords

- amount

- currency

- transaction

- settlement

- rate

- Prior art date

- Legal status (The legal status is an assumption and is not a legal conclusion. Google has not performed a legal analysis and makes no representation as to the accuracy of the status listed.)

- Active

Links

- 238000012545 processing Methods 0.000 claims description 164

- 230000006266 hibernation Effects 0.000 claims description 6

- 238000004891 communication Methods 0.000 claims description 5

- 230000007704 transition Effects 0.000 claims description 3

- 238000000034 method Methods 0.000 description 97

- 101100161469 Arabidopsis thaliana ABCB23 gene Proteins 0.000 description 31

- 101100132433 Arabidopsis thaliana VIII-1 gene Proteins 0.000 description 31

- 101100324822 Neurospora crassa (strain ATCC 24698 / 74-OR23-1A / CBS 708.71 / DSM 1257 / FGSC 987) fes-4 gene Proteins 0.000 description 31

- 101150115605 atm1 gene Proteins 0.000 description 31

- 101100492805 Caenorhabditis elegans atm-1 gene Proteins 0.000 description 28

- 230000000694 effects Effects 0.000 description 23

- 238000012790 confirmation Methods 0.000 description 15

- 238000010586 diagram Methods 0.000 description 11

- 238000012423 maintenance Methods 0.000 description 5

- 230000006870 function Effects 0.000 description 2

- 238000003780 insertion Methods 0.000 description 2

- 230000037431 insertion Effects 0.000 description 2

- 238000006243 chemical reaction Methods 0.000 description 1

- 230000010365 information processing Effects 0.000 description 1

Images

Classifications

-

- G—PHYSICS

- G06—COMPUTING; CALCULATING OR COUNTING

- G06Q—INFORMATION AND COMMUNICATION TECHNOLOGY [ICT] SPECIALLY ADAPTED FOR ADMINISTRATIVE, COMMERCIAL, FINANCIAL, MANAGERIAL OR SUPERVISORY PURPOSES; SYSTEMS OR METHODS SPECIALLY ADAPTED FOR ADMINISTRATIVE, COMMERCIAL, FINANCIAL, MANAGERIAL OR SUPERVISORY PURPOSES, NOT OTHERWISE PROVIDED FOR

- G06Q20/00—Payment architectures, schemes or protocols

- G06Q20/08—Payment architectures

- G06Q20/18—Payment architectures involving self-service terminals [SST], vending machines, kiosks or multimedia terminals

-

- G—PHYSICS

- G06—COMPUTING; CALCULATING OR COUNTING

- G06Q—INFORMATION AND COMMUNICATION TECHNOLOGY [ICT] SPECIALLY ADAPTED FOR ADMINISTRATIVE, COMMERCIAL, FINANCIAL, MANAGERIAL OR SUPERVISORY PURPOSES; SYSTEMS OR METHODS SPECIALLY ADAPTED FOR ADMINISTRATIVE, COMMERCIAL, FINANCIAL, MANAGERIAL OR SUPERVISORY PURPOSES, NOT OTHERWISE PROVIDED FOR

- G06Q20/00—Payment architectures, schemes or protocols

- G06Q20/38—Payment protocols; Details thereof

- G06Q20/381—Currency conversion

-

- G—PHYSICS

- G07—CHECKING-DEVICES

- G07D—HANDLING OF COINS OR VALUABLE PAPERS, e.g. TESTING, SORTING BY DENOMINATIONS, COUNTING, DISPENSING, CHANGING OR DEPOSITING

- G07D13/00—Handling of coins or of valuable papers, characterised by a combination of mechanisms not covered by a single one of groups G07D1/00 - G07D11/00

-

- G—PHYSICS

- G07—CHECKING-DEVICES

- G07D—HANDLING OF COINS OR VALUABLE PAPERS, e.g. TESTING, SORTING BY DENOMINATIONS, COUNTING, DISPENSING, CHANGING OR DEPOSITING

- G07D9/00—Counting coins; Handling of coins not provided for in the other groups of this subclass

-

- G—PHYSICS

- G07—CHECKING-DEVICES

- G07F—COIN-FREED OR LIKE APPARATUS

- G07F19/00—Complete banking systems; Coded card-freed arrangements adapted for dispensing or receiving monies or the like and posting such transactions to existing accounts, e.g. automatic teller machines

- G07F19/20—Automatic teller machines [ATMs]

-

- G—PHYSICS

- G07—CHECKING-DEVICES

- G07F—COIN-FREED OR LIKE APPARATUS

- G07F19/00—Complete banking systems; Coded card-freed arrangements adapted for dispensing or receiving monies or the like and posting such transactions to existing accounts, e.g. automatic teller machines

- G07F19/20—Automatic teller machines [ATMs]

- G07F19/202—Depositing operations within ATMs

-

- G—PHYSICS

- G07—CHECKING-DEVICES

- G07F—COIN-FREED OR LIKE APPARATUS

- G07F19/00—Complete banking systems; Coded card-freed arrangements adapted for dispensing or receiving monies or the like and posting such transactions to existing accounts, e.g. automatic teller machines

- G07F19/20—Automatic teller machines [ATMs]

- G07F19/203—Dispensing operations within ATMs

Landscapes

- Business, Economics & Management (AREA)

- Accounting & Taxation (AREA)

- Physics & Mathematics (AREA)

- General Physics & Mathematics (AREA)

- Finance (AREA)

- Strategic Management (AREA)

- General Business, Economics & Management (AREA)

- Engineering & Computer Science (AREA)

- Theoretical Computer Science (AREA)

- Development Economics (AREA)

- Economics (AREA)

- Financial Or Insurance-Related Operations Such As Payment And Settlement (AREA)

Description

第2の本発明は、第1の通貨を出金する取引装置において、(1)出金取引に関する内容を表示する表示部と、(2)使用者の媒体を少なくとも用いて取引を行う取引処理部とを備え、(3)前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、前記出金取引における第1の決済レート又は該出金取引後における第2の決済レートのいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、(4)前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示することを特徴とする。

第3の本発明は、第1の通貨を出金する取引装置において、(1)出金取引に関する内容を表示する表示部と、(2)使用者の媒体を少なくとも用いて出金取引を行う取引処理部とを備え、(3)前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、前記出金取引における第1の決済レートの適否を前記使用者に選択させる選択ボタンとを、選択画面に表示し、(4)前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示することを特徴とする。

第4の本発明は、第1の通貨を出金する取引装置において、(1)出金取引に関する内容を表示する表示部と、(2)使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、(3)前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、該第1の通貨又は第2の通貨のいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、(4)前記表示部は、前記第1の通貨と第2の通貨の交換比率としての決済レートを、前記選択画面にさらに表示し、前記第2の金額は、前記第1の金額と前記決済レートとを基にして計算された金額であり、前記表示部は、前記第1の金額、前記第2の金額、前記決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示することを特徴とする。

第5の本発明は、第1の通貨を出金する取引装置において、(1)取引内容を表示する表示部と、(2)使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、(3)前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、出金取引における第1の決済レート又は出金取引後における第2の決済レートのいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、(4)前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示することを特徴とする。

第6の本発明は、第1の通貨を出金する取引装置において、(1)取引内容を表示する表示部と、(2)使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、(3)前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、出金取引における第1の決済レートの適否を前記使用者に選択させる選択ボタンとを、選択画面に表示し、(4)前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示することを特徴とする。

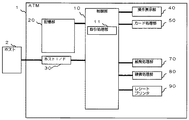

以下、本発明による取引装置の第1の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

図1は、この実施形態のATM1の全体構成を示すブロック図である。

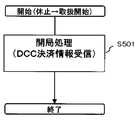

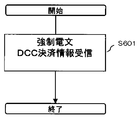

次に、以上のような構成を有する第1の実施形態のATM1の動作を説明する。

この実施形態によれば、以下のような効果を奏することができる。

以下、本発明による取引装置の第2の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

第2の実施形態のATM1の構成についても、第1の実施形態と同様に図1、図2を用いて示すことができる。

次に、第2の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第1の実施形態の効果に加え、以下のような効果を奏することができる。

以下、本発明による取引装置の第3の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

第3の実施形態のATM1の構成についても、第1の実施形態と同様に図1、図2を用いて示すことができる。

次に、第3の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第1の実施形態の効果に加え、以下のような効果を奏することができる。

第4の実施形態のATM1の構成についても、第1の実施形態と同様に図1、図2を用いて示すことができる。

次に、第4の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第1の実施形態の効果に加え、以下のような効果を奏することができる。

以下、本発明による取引装置の第5の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

第5の実施形態のATM1の構成についても、第4の実施形態と同様に図1、図2を用いて示すことができる。

次に、第5の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第4の実施形態の効果に加え、以下のような効果を奏することができる。

以下、本発明による取引装置の第6の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

第6の実施形態のATM1の構成についても、第4の実施形態と同様に図1、図2を用いて示すことができる。

次に、第6の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第4の実施形態の効果に加え、以下のような効果を奏することができる。

以下、本発明による取引装置の第7の実施形態を、図面を参照しながら詳述する。この実施形態では、本発明の取引装置をATMに適用した例について説明する。

第7の実施形態のATM1の構成についても、第4〜第6の実施形態と同様に図1、図2を用いて示すことができる。

次に、第7の実施形態に係るATM1の動作を説明する。

この実施形態によれば、第4の実施形態の効果に加え、以下のような効果を奏することができる。

本発明は、上記の各実施形態に限定されるものではなく、以下に例示するような変形実施形態も挙げることができる。

Claims (14)

- 第1の通貨を出金する取引装置において、

出金取引に関する内容を表示する表示部と、

使用者の媒体を少なくとも用いて出金取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、該第1の通貨又は第2の通貨のいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の通貨と第2の通貨の交換比率としての決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。 - 前記決済レートは、前記出金取引の際に前記取引装置により受信又は記憶されているレートであることを特徴とする請求項1に記載の取引装置。

- 前記媒体は、カードであり、

前記取引処理部は、前記使用者により挿入された前記カードに対し、前記第1の通貨又は第2の通貨の選択が可能か否か判定し、

前記選択が可能と判定されたとき、前記表示部は、前記選択画面を表示する

ことを特徴とする請求項1に記載の取引装置。 - 前記媒体は、カードであり、

前記取引処理部は、前記使用者により挿入された前記カードに対し、前記第1の通貨又は第2の通貨の選択が可能か否か判定し、

前記選択が不可と判定されたとき、前記表示部は、前記選択ボタンを表示しない

ことを特徴とする請求項1に記載の取引装置。 - 前記媒体は、カードであり、

前記取引処理部は、前記使用者により挿入された前記カードが海外で発行された海外発行カードか否かを判定し、

前記カードが前記海外発行カードと判定されたとき、前記表示部は、前記選択画面を表示する

ことを特徴とする請求項1に記載の取引装置。 - 第1の通貨を出金する取引装置において、

出金取引に関する内容を表示する表示部と、

使用者の媒体を少なくとも用いて取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、前記出金取引における第1の決済レート又は該出金取引後における第2の決済レートのいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。 - 第1の通貨を出金する取引装置において、

出金取引に関する内容を表示する表示部と、

使用者の媒体を少なくとも用いて出金取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、前記出金取引における第1の決済レートの適否を前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。 - 前記表示部は、前記出金取引前又は出金取引中に前記決済レートが新しい決済レートに更新されたとき、前記選択画面には前記新しい決済レートを表示することを特徴とする請求項6又は7に記載の取引装置。

- 外部の装置と通信する通信部をさらに備え、

前記通信部が前記外部の装置から前記決済レートを受信すると、前記決済レートは、新しい決済レートに更新されることを特徴とする請求項6又は7に記載の取引装置。 - 取引の内容を印字して明細票として発行する明細票発行部をさらに備え、

前記第1の決済レートが使用者により選択された場合、前記明細票発行部は、前記明細票に、前記第1の決済レートを印字することを特徴とする請求項6又は7に記載の取引装置。 - 前記取引装置が休止状態から稼働状態に遷移するとき、外部の装置から前記取引装置に強制的に電文が送信されるとき、記録媒体又は携帯メモリが前記取引装置と接続したとき、又は取引装置の電源がオンになったとき、前記決済レートは、新しい決済レートに更新されることを特徴とする請求項6又は7に記載の取引装置。

- 第1の通貨を出金する取引装置において、

出金取引に関する内容を表示する表示部と、

使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、該第1の通貨又は第2の通貨のいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の通貨と第2の通貨の交換比率としての決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。 - 第1の通貨を出金する取引装置において、

取引内容を表示する表示部と、

使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、出金取引における第1の決済レート又は出金取引後における第2の決済レートのいずれかを前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。 - 第1の通貨を出金する取引装置において、

取引内容を表示する表示部と、

使用者が所持するカードに記録されたデータを少なくとも利用して出金取引を行う取引処理部とを備え、

前記表示部は、出金取引するのに必要な金額としての取引金額を前記第1の通貨単位で表された第1の金額と、該取引金額を第2の通貨単位で表された第2の金額と、さらに前記第1の通貨と前記第2の通貨の交換比率としての決済レートとして、出金取引における第1の決済レートの適否を前記使用者に選択させる選択ボタンとを、選択画面に表示し、

前記表示部は、前記第1の決済レートを、前記選択画面にさらに表示し、

前記第2の金額は、前記第1の金額と前記第1の決済レートとを基にして計算された金額であり、

前記表示部は、前記第1の金額、前記第2の金額、前記第1の決済レート、および前記選択ボタンを、前記選択画面の一画面内に表示する

ことを特徴とする取引装置。

Priority Applications (4)

| Application Number | Priority Date | Filing Date | Title |

|---|---|---|---|

| JP2015120495A JP6811522B2 (ja) | 2015-06-15 | 2015-06-15 | 取引装置 |

| PCT/JP2016/064057 WO2016203875A1 (ja) | 2015-06-15 | 2016-05-11 | 取引装置 |

| US15/575,785 US10496969B2 (en) | 2015-06-15 | 2016-05-11 | Transaction device |

| RU2017134976A RU2689442C2 (ru) | 2015-06-15 | 2016-05-11 | Транзакционное устройство |

Applications Claiming Priority (1)

| Application Number | Priority Date | Filing Date | Title |

|---|---|---|---|

| JP2015120495A JP6811522B2 (ja) | 2015-06-15 | 2015-06-15 | 取引装置 |

Publications (3)

| Publication Number | Publication Date |

|---|---|

| JP2017004435A JP2017004435A (ja) | 2017-01-05 |

| JP2017004435A5 JP2017004435A5 (ja) | 2018-07-05 |

| JP6811522B2 true JP6811522B2 (ja) | 2021-01-13 |

Family

ID=57545629

Family Applications (1)

| Application Number | Title | Priority Date | Filing Date |

|---|---|---|---|

| JP2015120495A Active JP6811522B2 (ja) | 2015-06-15 | 2015-06-15 | 取引装置 |

Country Status (4)

| Country | Link |

|---|---|

| US (1) | US10496969B2 (ja) |

| JP (1) | JP6811522B2 (ja) |

| RU (1) | RU2689442C2 (ja) |

| WO (1) | WO2016203875A1 (ja) |

Families Citing this family (5)

| Publication number | Priority date | Publication date | Assignee | Title |

|---|---|---|---|---|

| WO2019168828A1 (en) * | 2018-02-28 | 2019-09-06 | Mastercard International Incorporated | Systems and methods for use in facilitating network transactions |

| US11568395B2 (en) | 2018-02-28 | 2023-01-31 | Mastercard International Incorporated | Systems and methods for use in facilitating network transactions |

| JP6505298B1 (ja) * | 2018-06-28 | 2019-04-24 | 日本金銭機械株式会社 | 紙葉処理装置 |

| US20200111085A1 (en) * | 2018-10-04 | 2020-04-09 | The Toronto-Dominion Bank | System and method for providing dynamic foreign exchange at an automated teller machine |

| JP7305337B2 (ja) * | 2018-11-26 | 2023-07-10 | グローリー株式会社 | 取引システム、取引装置及び取引方法 |

Family Cites Families (19)

| Publication number | Priority date | Publication date | Assignee | Title |

|---|---|---|---|---|

| JPS6330994A (ja) | 1986-07-25 | 1988-02-09 | オムロン株式会社 | 自動両替機 |

| JPS63196976A (ja) | 1987-02-10 | 1988-08-15 | Fujitsu Ltd | 為替レ−ト照会装置 |

| US5943655A (en) * | 1995-06-06 | 1999-08-24 | Cummins-Allison Corp. | Cash settlement machine |

| US6012048A (en) * | 1997-05-30 | 2000-01-04 | Capital Security Systems, Inc. | Automated banking system for dispensing money orders, wire transfer and bill payment |

| JPH11144122A (ja) | 1997-11-12 | 1999-05-28 | Oki Electric Ind Co Ltd | 自動取引システム |

| US6659259B2 (en) * | 2001-06-01 | 2003-12-09 | Datawave Systems, Inc. | Multiple denomination currency receiving and prepaid card dispensing method and apparatus |

| JP2003162755A (ja) * | 2001-11-27 | 2003-06-06 | Great Information Kk | プリペイドカード情報発行システム、通話料決済システム、通信料決済システム、及び代金決済システム |

| US7865432B2 (en) * | 2002-02-15 | 2011-01-04 | Coinstar, Inc. | Methods and systems for exchanging and/or transferring various forms of value |

| US7219832B2 (en) * | 2004-06-17 | 2007-05-22 | First Data Corporation | ATM machine and methods with currency conversion capabilities |

| US7140538B2 (en) * | 2004-09-22 | 2006-11-28 | Fidos Ltd. | Methods and apparatus for facilitating a currency exchange transaction |

| US7734545B1 (en) * | 2006-06-14 | 2010-06-08 | Jpmorgan Chase Bank, N.A. | Method and system for processing recurring payments |

| JP5023817B2 (ja) * | 2007-06-06 | 2012-09-12 | 沖電気工業株式会社 | 自動取引装置および自動取引システム |

| US20090063344A1 (en) * | 2007-08-30 | 2009-03-05 | Travis Richard C | System and method for exchanging foreign coins and currency |

| US20090063316A1 (en) * | 2007-08-30 | 2009-03-05 | Travis Richard C | System and method for exchanging foreign coins and currency |

| EP2272031A1 (en) | 2008-03-10 | 2011-01-12 | Global Blue Currency Choice Holdings B.V. | Dynamic currency conversion system and method |

| MX2011002436A (es) * | 2008-09-04 | 2011-05-02 | Mastercard International Inc | Sistema y metodo para realizar una transaccion de reembolso en tiempo real por medio del apalancamiento de una red de pago. |

| GB0904877D0 (en) * | 2009-03-20 | 2009-05-06 | Global Refund Holdings Ab | Interface module, system and method |

| US9715690B2 (en) * | 2010-08-25 | 2017-07-25 | American Cash Exchange, Inc. | Authorization of cash delivery |

| US20140372300A1 (en) * | 2013-06-14 | 2014-12-18 | Simon Blythe | Smart card electronic wallet system |

-

2015

- 2015-06-15 JP JP2015120495A patent/JP6811522B2/ja active Active

-

2016

- 2016-05-11 RU RU2017134976A patent/RU2689442C2/ru active

- 2016-05-11 US US15/575,785 patent/US10496969B2/en active Active

- 2016-05-11 WO PCT/JP2016/064057 patent/WO2016203875A1/ja active Application Filing

Also Published As

| Publication number | Publication date |

|---|---|

| US10496969B2 (en) | 2019-12-03 |

| RU2017134976A3 (ja) | 2019-04-08 |

| US20180144317A1 (en) | 2018-05-24 |

| RU2689442C2 (ru) | 2019-05-28 |

| JP2017004435A (ja) | 2017-01-05 |

| RU2017134976A (ru) | 2019-04-08 |

| WO2016203875A1 (ja) | 2016-12-22 |

Similar Documents

| Publication | Publication Date | Title |

|---|---|---|

| JP5708218B2 (ja) | 自動取引装置、自動取引方法、及びプログラム | |

| JP6811522B2 (ja) | 取引装置 | |

| US20030046234A1 (en) | Automatic money receiving and paying machine | |

| JP4984734B2 (ja) | 自動取引装置及び自動取引装置による振替予約方法 | |

| JP4706346B2 (ja) | 自動取引装置 | |

| JP4353322B2 (ja) | 自動取引システム | |

| JP2015143956A (ja) | 取引装置及び取引方法 | |

| JP6035158B2 (ja) | 自動取引装置及び自動取引方法 | |

| JP7007835B2 (ja) | 電子マネー端末装置、電子マネー管理システム及び電子マネーチャージ方法 | |

| JP2008102775A (ja) | 現金自動取引装置および現金自動取引方法 | |

| JP6929818B2 (ja) | 自動取引システム | |

| JP5023817B2 (ja) | 自動取引装置および自動取引システム | |

| JP2019207598A (ja) | 自動取引装置、取引処理システムおよび取引処理プログラム | |

| JP2016099950A (ja) | 取引装置、取引方法および取引プログラム | |

| JP2002342589A (ja) | 自動取引装置の取引方法およびそのプログラム並びにその装置 | |

| JP2015108945A (ja) | 取引装置、取引システム及び取引プログラム | |

| JP2013003932A (ja) | 自動取引装置、自動取引システム、及び、自動取引方法 | |

| JP6665959B2 (ja) | 取引装置 | |

| JP2010231472A (ja) | 自動取引装置及び自動取引システム | |

| JP7135462B2 (ja) | 取引処理プログラム、取引処理方法、取引処理機、及び取引処理システム | |

| JP2018081579A (ja) | 金銭収受装置、決済装置及び制御プログラム | |

| JP6263116B2 (ja) | 自動取引装置、自動取引システム及び自動取引方法 | |

| JP2007257263A (ja) | 現金出納機 | |

| JP2005128828A (ja) | 総合口座貸越の最高貸越限度額設定方法 | |

| JP6756117B2 (ja) | 現金処理装置 |

Legal Events

| Date | Code | Title | Description |

|---|---|---|---|

| A521 | Request for written amendment filed |

Free format text: JAPANESE INTERMEDIATE CODE: A821 Effective date: 20160129 |

|

| A621 | Written request for application examination |

Free format text: JAPANESE INTERMEDIATE CODE: A621 Effective date: 20180215 |

|

| A521 | Request for written amendment filed |

Free format text: JAPANESE INTERMEDIATE CODE: A523 Effective date: 20180524 |

|

| A131 | Notification of reasons for refusal |

Free format text: JAPANESE INTERMEDIATE CODE: A131 Effective date: 20190402 |

|

| A521 | Request for written amendment filed |

Free format text: JAPANESE INTERMEDIATE CODE: A523 Effective date: 20190603 |

|

| A02 | Decision of refusal |

Free format text: JAPANESE INTERMEDIATE CODE: A02 Effective date: 20190813 |

|

| C60 | Trial request (containing other claim documents, opposition documents) |

Free format text: JAPANESE INTERMEDIATE CODE: C60 Effective date: 20191112 |

|

| C22 | Notice of designation (change) of administrative judge |

Free format text: JAPANESE INTERMEDIATE CODE: C22 Effective date: 20200519 |

|

| C22 | Notice of designation (change) of administrative judge |

Free format text: JAPANESE INTERMEDIATE CODE: C22 Effective date: 20200818 |

|

| C13 | Notice of reasons for refusal |

Free format text: JAPANESE INTERMEDIATE CODE: C13 Effective date: 20200901 |

|

| A521 | Request for written amendment filed |

Free format text: JAPANESE INTERMEDIATE CODE: A523 Effective date: 20201021 |

|

| C23 | Notice of termination of proceedings |

Free format text: JAPANESE INTERMEDIATE CODE: C23 Effective date: 20201110 |

|

| C03 | Trial/appeal decision taken |

Free format text: JAPANESE INTERMEDIATE CODE: C03 Effective date: 20201215 |

|

| C30A | Notification sent |

Free format text: JAPANESE INTERMEDIATE CODE: C3012 Effective date: 20201215 |

|

| A61 | First payment of annual fees (during grant procedure) |

Free format text: JAPANESE INTERMEDIATE CODE: A61 Effective date: 20201215 |

|

| R150 | Certificate of patent or registration of utility model |

Ref document number: 6811522 Country of ref document: JP Free format text: JAPANESE INTERMEDIATE CODE: R150 |